“은행 이자만 믿고 있었는데, 자산은 늘 커녕 줄기만 하더군요.”

중장년층을 위한 재테크는 단순히 ‘돈을 버는 것’보다, 잃지 않고 지키는 것에 더 가까워요.

2024년 한국은행의 발표에 따르면, 50대 이상 가구의 58%는 금융자산이 예·적금에만 집중되어 있었고,

그 중 40%는 연 2% 이자 이하의 상품에만 의존하고 있었습니다.

은퇴가 다가오는 시기일수록 소득은 줄고, 물가는 오르며, 자산은 제자리.

이런 흐름 속에서 우리는 ‘안전하면서도 실질 수익을 내는 투자법’이 절실합니다.

이 글에서는 중장년층이 실패 없이 안정적으로 시작할 수 있는 재테크 방법 7가지를

실전 중심 포트폴리오와 함께 안내합니다.

무리하지 않고, 욕심내지 않으며, 지금 당장 실천할 수 있는 투자법을 찾고 계셨다면, 이 글이 답이 될 수 있어요.

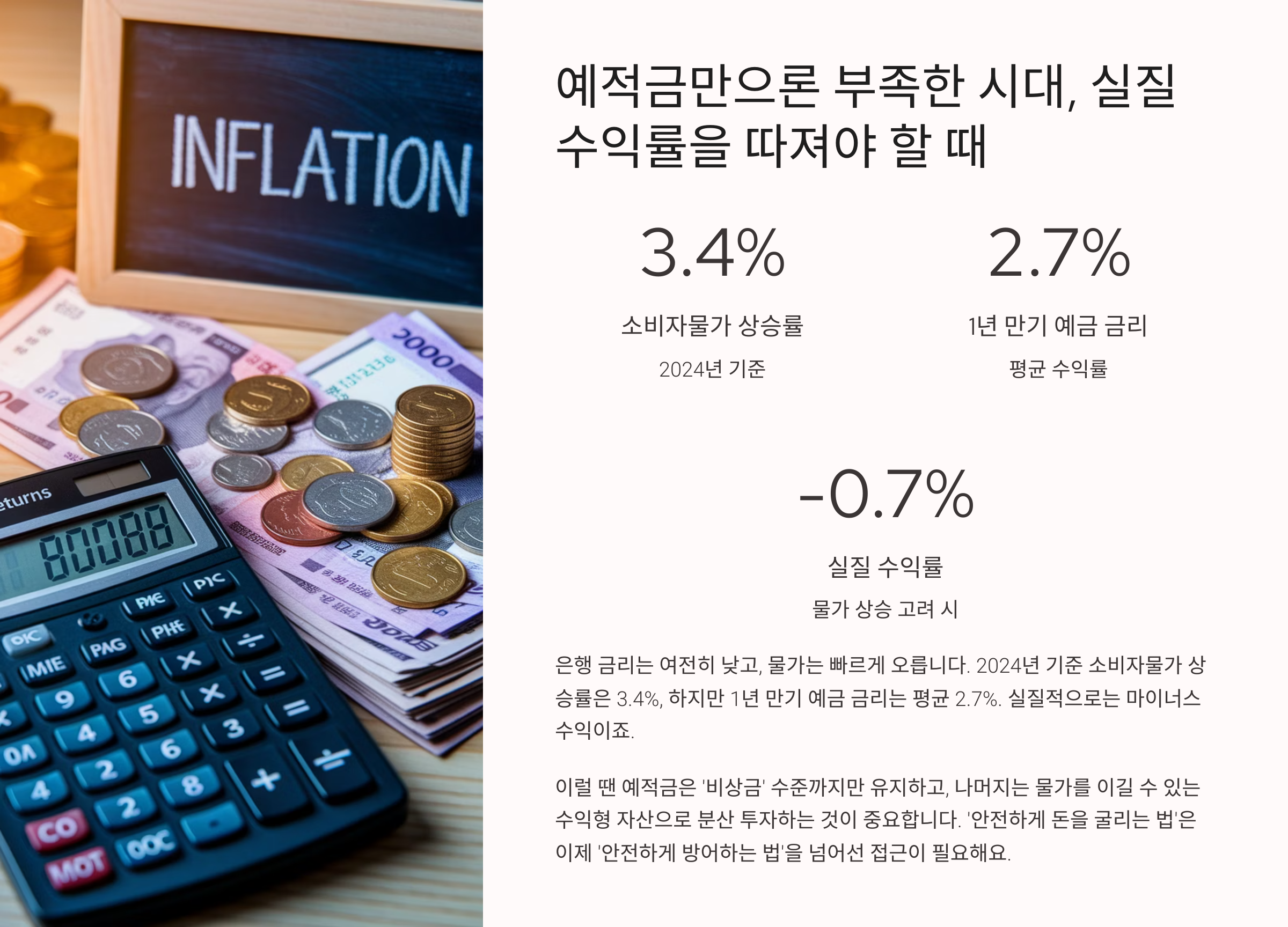

1. 예적금만으론 부족한 시대, 실질 수익률을 따져야 할 때

은행 금리는 여전히 낮고, 물가는 빠르게 오릅니다.

2024년 기준 소비자물가 상승률은 3.4%, 하지만 1년 만기 예금 금리는 평균 2.7%.

실질적으로는 마이너스 수익이죠.

👉 이럴 땐?

- 예적금은 ‘비상금’ 수준까지만 유지

- 나머지는 물가를 이길 수 있는 수익형 자산으로 분산 투자

‘안전하게 돈을 굴리는 법’은 이제 ‘안전하게 방어하는 법’을 넘어선 접근이 필요해요.

2. 중위험·중수익의 대표주자, 채권 투자로 안정감 챙기기

채권은 중장년층에게 가장 잘 맞는 수익형 투자입니다.

가격 변동이 적고, 원금 회복 가능성이 높아 심리적 부담도 낮아요.

추천 채권 상품:

- 국공채형 펀드: 안정성 우선

- 회사채 ETF: 수익률 + 분산

- 장기채권 분산 포트폴리오: 노후 대비 가능

👉 TIP:

시중 은행이나 증권사의 로보어드바이저 서비스를 이용하면

채권 중심 포트폴리오 구성이 쉽고 자동화돼 있어 접근성이 좋아요.

3. 안정적인 월 배당 ETF로 현금흐름 만들기

‘배당’은 가장 직관적인 수익 체감 수단입니다.

특히 월배당 ETF는 매달 일정한 금액이 들어와 생활비를 보조해줄 수 있어요.

추천 월배당 ETF:

- TIGER 미국배당귀족 ETF

- ARIRANG 고배당주 ETF

- KBSTAR 글로벌리츠 ETF

👉 적용법:

- 월 20~30만 원 수준으로 소액 시작

- 수익률보다 배당의 지속성 확인

매달 3만~5만 원씩 들어오는 돈이 쌓이면,

노후의 작은 여유가 됩니다.

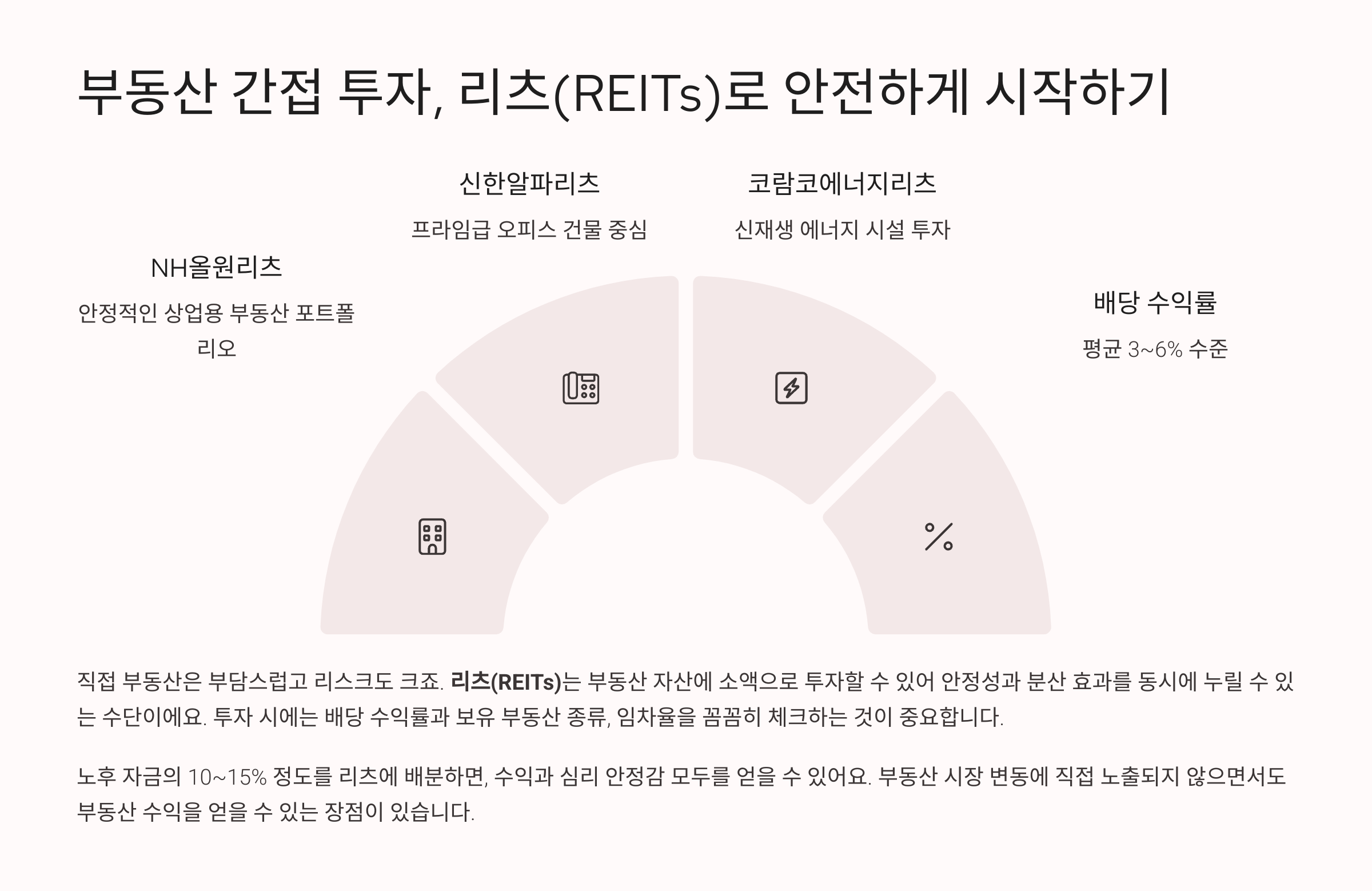

4. 부동산 간접 투자, 리츠(REITs)로 안전하게 시작하기

직접 부동산은 부담스럽고 리스크도 크죠.

리츠(REITs)는 부동산 자산에 소액으로 투자할 수 있어

안정성과 분산 효과를 동시에 누릴 수 있는 수단이에요.

국내 대표 리츠:

- NH올원리츠

- 신한알파리츠

- 코람코에너지리츠

👉 투자 포인트:

- 배당 수익률 확인 (3~6%)

- 보유 부동산 종류와 임차율 체크

노후 자금의 10~15% 정도를 리츠에 배분하면,

수익과 심리 안정감 모두를 얻을 수 있어요.

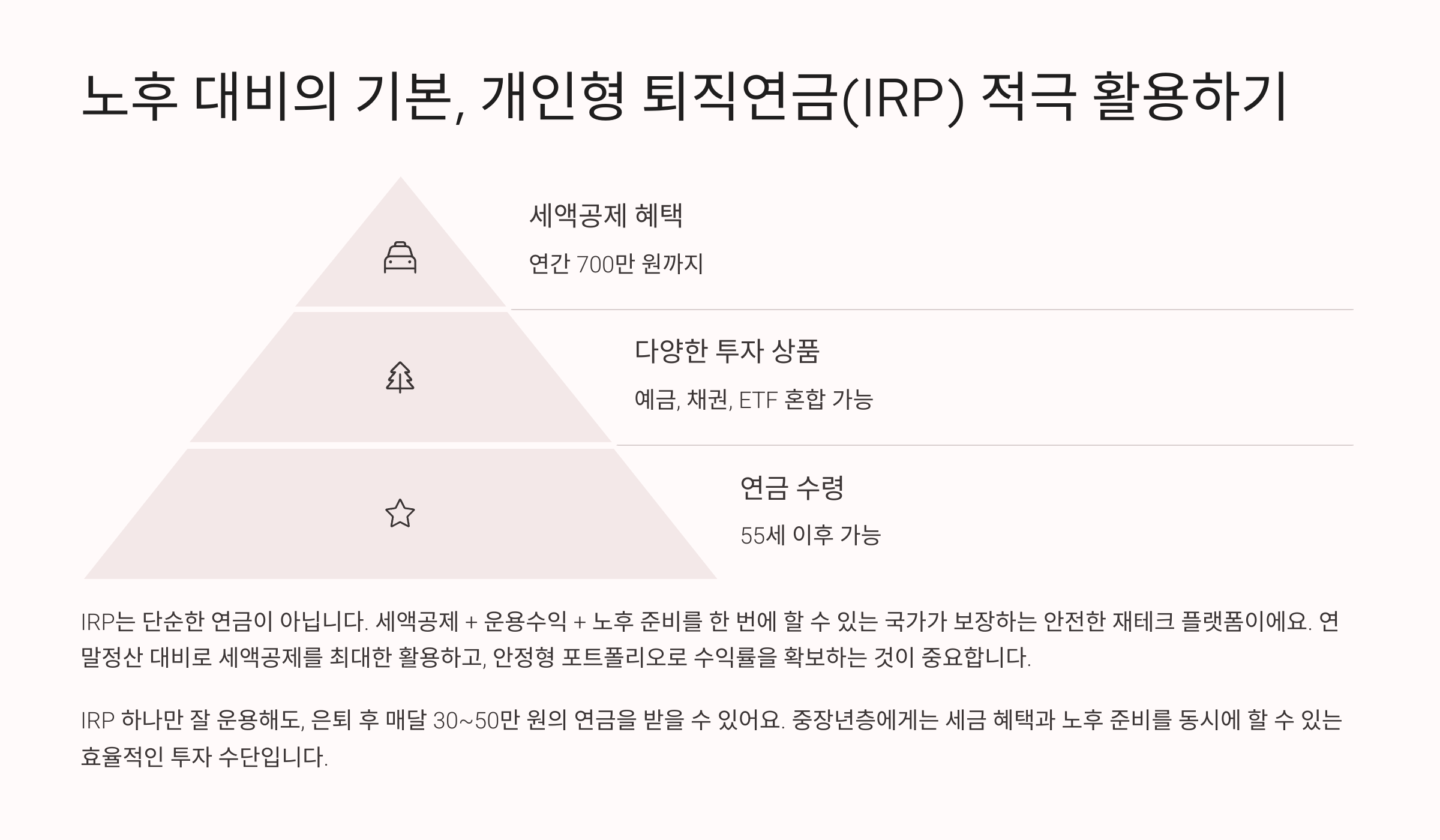

5. 노후 대비의 기본, 개인형 퇴직연금(IRP) 적극 활용하기

IRP는 단순한 연금이 아닙니다.

세액공제 + 운용수익 + 노후 준비를 한 번에 할 수 있는

국가가 보장하는 안전한 재테크 플랫폼이에요.

IRP 운용 팁:

- 예금, 채권, ETF 혼합형으로 구성

- 연간 700만 원까지 세액공제 혜택

- 55세 이후 연금 수령 가능

👉 이렇게 활용해요:

- 연말정산 대비로 세액공제 최대 활용

- 안정형 포트폴리오로 수익률 확보

IRP 하나만 잘 운용해도, 은퇴 후 매달 30~50만 원의 연금을 받을 수 있어요.

6. 투자 전 점검! 건강·보장 보험 리모델링 필수

투자 전에 반드시 체크해야 할 것 중 하나는 보험입니다.

보장이 겹치거나, 낡은 상품에 높은 수수료를 내고 있을 수도 있어요.

리모델링 체크리스트:

- 사망/질병/입원 보장 겹치는지 확인

- 만기 환급형보다 실손+정액 보장형 위주

- 65세 이후 보험료 인상 여부 확인

👉 실전 예시:

- 기존 보험료: 월 38만 원 → 리모델링 후 21만 원

- 절감액으로 월 배당 ETF + IRP 추가 납입

불필요한 지출을 줄여야, 진짜 투자 여력이 생깁니다.

7. 가장 중요한 것, 투자에 대한 두려움부터 이겨내기

중장년층에게 가장 큰 벽은 ‘투자 자체에 대한 불안’입니다.

하지만 지금은 소극적인 방어가 오히려 손실을 만드는 시대입니다.

👉 이렇게 시작해보세요:

- 첫 달 10만 원부터 소액 투자

- 자동이체 설정 후 결과만 보기

- 투자일지 쓰면서 흐름 익히기

투자는 용기가 아니라 **‘작은 실천의 반복’**이에요.

지금 시작하면, 1년 후의 나는 분명히 달라져 있을 거예요.

“안정성과 수익, 두 마리 토끼를 잡는 재테크는 가능합니다.”

지금은 ‘이대로 괜찮을까’라는 불안보다,

‘지금부터라도 해보자’는 실천이 필요한 시기입니다.

불안은 그대로 두면 커지고, 실천은 그대로 두면 습관이 됩니다.

이 글을 통해 당신만의 ‘안전하고 실패 없는 재테크’가

조금 더 가까워지길 바랍니다.

#중장년재테크 #안전한투자법 #실패없는재테크 #50대이후자산관리 #월배당ETF #IRP투자전략

'경제생활' 카테고리의 다른 글

| 40대 부부의 대학등록금 재테크 전략 – 5:3:2 자산 분배로 4년 학비 걱정 끝내는 방법 (2) | 2025.04.21 |

|---|---|

| 사후피임약 반복 복용 시 생길 수 있는 4가지 위험 – 오남용 대처법까지 완벽 정리 (0) | 2025.04.20 |

| 미성년자 사후피임약 관련 5가지 궁금증 – 비밀보장부터 부작용까지 꼭 알아야 할 현실 정보 (0) | 2025.04.20 |

| 육아비, 주택자금, 교육비까지… 3040 맞벌이 부부를 위한 재테크 실전 포트폴리오 5단계 (3) | 2025.04.20 |

| 2025 수도권 지하철 요금 인상, 1550원 시대…월 교통비 3만 원 더 나가는 이유와 절약 꿀팁 3가지 (1) | 2025.04.20 |